PROGRAMME SÉNÉGAL-FMI : Décryptages et Paradigmes à Revoir

Les documents de politique générale du Sénégal viennent d’être publiés par le Fonds Monétaire International à la suite de l’approbation par son Conseil d’Administration du programme conclu avec nos autorités. Cette politique met davantage l’accent sur la nécessité de s’appuyer sur le secteur privé pour réaliser notre émergence, après que la première phase du PSE n’ait pas réussi à livrer ses promesses de début de transformation structurelle, y compris par des projets privés, étrangers ou sous impulsion d’état, pour booster la croissance. Il est vrai que le langage diplomatique du FMI ne permet pas toujours de présenter les choses exactement comme elles sont. Nous avons démontré ce bilan dans notre rapport rétrospectif 2012-2018 appelant à un changement de paradigme pour promouvoir le secteur privé par une liberté économique plus accrue qui nous a toujours fait défaut (bilan socialiste, perspective libérale www.cefdel.net).

Nous avons néanmoins eu 5 années de croissance forte, du fait essentiellement d’une politique budgétaire plus expansionniste que présentée, indirectement financée par la banque centrale, par un endettement extérieur inconsidéré, et mise en œuvre de façon non transparente (lettres de confort aux banques et arriérés intérieurs). Cette politique a bénéficié d’un environnement extérieur favorable (baisse des prix du pétrole et des denrées sans baisse de taxation des citoyens, dépréciation de l’euro) pour donner des résultats meilleurs que ceux obtenus entre 2007 et 2012 avec plus ou moins les mêmes politiques. Par ailleurs, un revirement de la conjoncture internationale somme toute meilleure qu’en 2007-2012 avec la hausse des prix du pétrole, ainsi qu’un endettement à stabiliser, sont entrain de produire une décélération de la croissance. Le secteur agricole qui avait beaucoup contribué à l’accélération récente de la croissance avec l’appui de l’état est projeté en décélération dans le nouveau programme. De ce fait, sans l’avènement du pétrole et du gaz en perspective, nous retournerions à nos performances historiques de croissance insuffisante.

Cette grâce du ciel risque cependant de retarder notre émergence, car elle va desserrer l’étau budgétaire et permettre à l’état de poursuivre sa vision d’un état développementaliste socialisant sans avoir les instruments nécessaires d’accompagnement, nous y reviendrons. Les sénégalais doivent savoir que le secteur pétrolier et gazier n’ajoutera que 5% de notre PIB annuellement. En comparaison, les sénégalais de l’extérieur ont progressivement augmenté leurs envois de 4% du PIB en 2000 à 12% par an aujourd’hui, soit 8% du PIB de plus. Ces ressources n’ont fait qu’alimenter une augmentation du niveau de nos importations en pourcentage du PIB sans réduire notre déficit commercial. Par ailleurs, les recettes fiscales supplémentaires attendues du secteur énergétique ne sont que de 1.5% du PIB en moyenne, soit moins que les dons de 2% du PIB que nous recevons tous les ans de nos partenaires. Un pays comme la Côte d’Ivoire, par exemple, prévoit dans les 5 prochaines années, une réduction à presque zéro des dons dans son budget. Ces comparaisons sont à méditer si nous pensons que l’avènement du pétrole et du gaz va transformer notre pays sans que nous ne changions de paradigme de gestion.

La correction de nos dérapages budgétaires pour avoir un nouveau départ a donc dû nous être imposée comme préalable à la présentation de notre nouveau programme au Conseil du FMI (actions préalables dans le jargon consacré). Il s’agissait, par une deuxième loi de finances rectificative 2019, et une loi de finances 2020, d’éponger les arriérés de l’état, d’arrêter la mise en œuvre non transparente de déficits budgétaires effectifs plus élevés que présentés aux partenaires, et de les maintenir à 3% du PIB en 2020 et à moyen terme en ligne avec nos engagements, y compris dans l’UEMOA. Le FMI n’est cependant pas allé au bout de sa logique, car nous ne partageons pas la stratégie d’apurement progressif des arriérés intérieurs dans le programme. La capacité d’endettement du Sénégal doit pouvoir lui permettre d’émettre des titres, même en devises, et d’éponger ses arriérés en une fois pour soutenir le secteur privé et les banques. De ce point de vue, il ne fallait pas ajouter la dette des entreprises publiques à l’analyse de la viabilité de la dette publique, ce qui aurait permis à l’état central de transformer les arriérés en une dette marchande, tout en prenant en compte, dans les risques, un passif éventuel venant d’entreprises publiques défaillantes. La prise en compte de ces passifs conditionnels est prévue par le cadre d’analyse de la viabilité à un niveau plus faible que la dette totale des entreprises publiques qui a été prise en compte dans l’analyse. En effet, les entreprises publiques en question ont des actifs, y compris avec une valeur marchande en devises (exemple, les avions d’Air Sénégal).

En attendant que le peuple se conscientise, ou que le dialogue national change la donne, nous voici donc à nouveau à la case de départ avec le seul gendarme en mesure de s’assurer que nous maintenions la stabilité macroéconomique malgré nos options souveraines potentiellement mal orientées. En effet, bien qu’annonçant à nouveau que le secteur privé sera le moteur de la croissance dans le PSE II, comme c’était d’ailleurs le cas dans le PSE I, l’état n’a pas l’intention de changer de méthode. Avec l’avènement du pétrole et du gaz, notre état pense maintenant avoir les moyens de mettre en œuvre sa véritable vision d’un état développementaliste avec en perspective des projets de partenariats publics-privés à tour de bras avec les ressources publiques qui doivent aller dans d’autres priorités (éducation, santé, etc..).

Pour s’assurer que cette stratégie ne mettra pas en péril notre cadre macroéconomique, le FMI nous a donc imposé, et de façon non appropriée sur le plan de l’optimalité, un ancrage du programme sur la dette publique totale (y compris des entreprises publiques) à réduire. Il s’en est suivi une stratégie d’endettement que nous ne partageons pas, car le niveau d’endettement de l’état central n’a pas besoin d’être réduit mais stabilisé en pourcentage du PIB en ligne avec le niveau de déficit budgétaire arrêté à 3%. En effet, même si cet ancrage par la dette publique totale permet d’éviter un endettement extérieur excessif dans l’éventualité de l’échec de projets publics-privés (y compris avec la Chine et autres), il ne prévoit pas de réduire la part de l’endettement en devises dans le portefeuille de l’état de façon plus délibérée. Dans une optique de réformes visant à passer réellement le relai de la croissance au secteur privé national et international dans un environnement de liberté économique véritable et un état aux priorités recadrées, notre régime de change à flexibiliser ferait partie des réformes nécessaires.

Un taux de change plus flexible permettrait à l’état d’attirer les investisseurs privés dans son marché financier en monnaie nationale, et avoir le taux de change comme exutoire au cas où ses projets, même financés en devises, ne réussissent pas. Ce n’est donc pas simplement le niveau d’endettement qu’il faut contenir, il faut également contenir sa composition en devises de façon plus volontariste pour permettre à un taux de change de jouer son rôle sans que la dette totale ne dépasse certains seuils dans l’éventualité d’une dévaluation. Nous l’avons argumenté en détail dans le rapport cité à l’entame de cette contribution. Une stratégie d’endettement qui privilégie la dette extérieure même concessionnelle ne nous met pas à l’abri des conséquences de ce risque de change. L’initiative des pays pauvres très endettés et celle relative à l’allègement des dettes dues aux multilatéraux en sont la preuve, bien que les projets financés par ces mêmes multilatéraux aient été bénis. De plus, dans notre cadre institutionnel actuel où les flux de capitaux vers la sortie ne sont pas libres (les sénégalais ne peuvent pas transférer des capitaux librement à l’extérieur) le risque de refinancement d’une dette en monnaie nationale est limité. De ce fait, la stratégie d’endettement qui privilégie les maturités longues en monnaie nationale dans un environnement où l’épargne est courte, et où même les non-résidents préféreraient des maturités plus courtes en monnaie nationale car moins risquées, est à revoir. Le risque de variabilité des taux d’intérêts pourrait en valoir la peine en termes de coûts économisés.

Cela dit, ce n’est pas parce que la politique de change préférable ne peut être décidée qu’à l’échelle de l’UEMOA qu’elle ne doit pas être un préalable à une meilleure stratégie que ce que le programme prévoit. L’annonce du caractère désirable d’une telle politique, comme cela se fait dans les programmes de pays comme le Maroc, ne devrait pas poser de problème particulier. Cette politique qui permet une dette extérieure en monnaie nationale et une monnaie plus faible en échange de tarifs extérieurs plus bas, pourrait améliorer notre compétitivité extérieure et réduire notre vulnérabilité extérieure. Des tarifs extérieurs plus bas et des taux d’imposition plus faibles iraient également dans le sens voulu de formaliser notre économie et élargir l’assiette fiscale. Si nous ne pouvons obtenir ce changement de paradigme au niveau de l’UEMOA, le Sénégal doit opérer son SENEXIT de cette UEMOA et de la CEDEAO pour prendre son destin en main et mettre en œuvre les excellentes réformes contenues dans le programme publié. Ces réformes vont dans le sens d’améliorer les performances du Sénégal en matière de liberté économique.

Si le régime de change n’est pas flexibilisé, nous maintiendrons la stabilité macroéconomique qui s’est améliorée entre 2012 et 2019. Cette amélioration est tout de même partiellement à l’actif du Président Macky SALL au vu des déficits hérités en 2012, mais elle a été en bonne partie fortuite (prix du pétrole notamment). Dans le cas contraire, le Sénégal demeurera un pays non émergent malgré le pétrole et le gaz. Même dans le paradigme développementaliste de l’état, reconnu et implicitement décrié dans le programme (zones économiques spéciales, projets PPP aux risques fiscaux non évalués), un régime de change flexible d’accompagnement de la libéralisation du pays aiderait à bâtir une économie plus résiliente et plus performante.

De ce dernier point de vue, nous disons à l’endroit des équipes du FMI et du Ministère des Finances que la stratégie d’endettement décrite dans le programme du FMI avec la Côte d’Ivoire suppose une continuation de la parité fixe avec l’euro. Elle le suppose car la dette extérieure continue d’y avoir un rôle très important en poids, ce qui suppose que cette dette, si son risque de change doit être contenu, sera en euro comme préféré par le Président Ouattara. Cet ancrage que le Sénégal semble partager ne suppose donc pas la flexibilité du taux de change qu’il faut pour qu’il puisse bâtir une économie diversifiée, résiliente, et ouverte sur le monde avec une croissance génératrice d’emplois menée par le secteur privé y compris national. Cet ancrage suppose dans le cas de la Côte d’Ivoire, le leadership d’un secteur privé national financièrement plus inclus et des investisseurs étrangers bien ancrés dans un pays qui, ces 5 dernières années, a gagné en place dans les indices de liberté économique (voir rapport cité). En effet, le programme publié par le FMI montre que le Sénégal a un secteur informel deux fois plus élevé qu’en Côte d’Ivoire, une population moins scolarisée, et un score sur l’accès au crédit deux fois moins performant auquel la politique de la BCEAO, qui a été par moment plus ivoirienne que régionale, n’est pas étrangère.

Il demeure, cependant, que la déclaration de politique générale du Sénégal pour les trois prochaines années va dans le bon sens et représente un changement de cap par rapport aux énoncés de priorités du PSE 1. A la place du paradigme volontariste de transformation structurelle de l’économie par des projets publics-privés stratégiques à mettre en œuvre de façon « agressive », la nouvelle lettre de politique met davantage l’accent sur les réformes structurelles pour créer un environnement de liberté économique pour le secteur privé. Ceci, dans la stabilité macroéconomique, et une gestion responsable sur le plan macroéconomique des ressources pétrolières et gazières. La mise en œuvre de budgets programmes nous permettent aussi d’espérer que l’état se concentrera davantage là ou il est attendu (éducation, santé, infrastructure de base, renforcement de la décentralisation dans la mise en œuvre autonome des programmes sociaux).

De ce fait, les instruments publics de financement (FONSIS, FONGIP, BNDE, CDC, DER, ADPME), s’ils doivent soutenir le paradigme «Doomed to Choose » ou « Condamnés à Choisir» des voies de développement du secteur privé par un appui de l’état doivent être déployés si des marges de manœuvre budgétaire sont réellement disponibles. Ces marges de manœuvre ne peuvent cependant être obtenus au détriment du secteur privé par des impôts plus élevés, par un effet d’éviction des banques privées, ou une utilisation inadéquate de ressources provenant du pétrole et du gaz. Les impôts doivent être utilisés pour des services publics de qualité en soutien aux citoyens pour qu’ils puissent plus facilement consentir à l’impôt dans le cadre d’une politique de décentralisation véritable. Cependant, la volonté exprimée par l’état «de réaliser une accélération massive des investissements privés à travers un programme ambitieux de projets bancables, mûres, développés avec un capital d’amorçage dédié » semble indiquer une divergence entre les priorités du programme conclu et la réalité que nous vivrons les trois prochaines années.

Dans cette dernière éventualité, on devra vivre avec l’ancrage par la dette publique totale du FMI qui nous permettra au moins de repartir si on échoue une nouvelle fois. Bien que ce paradigme ne soit pas plus approprié que celui de l’état développementaliste sans l’exutoire du taux de change dans un environnement de liberté économique véritable pour tous, il limitera les dégats.

Librement

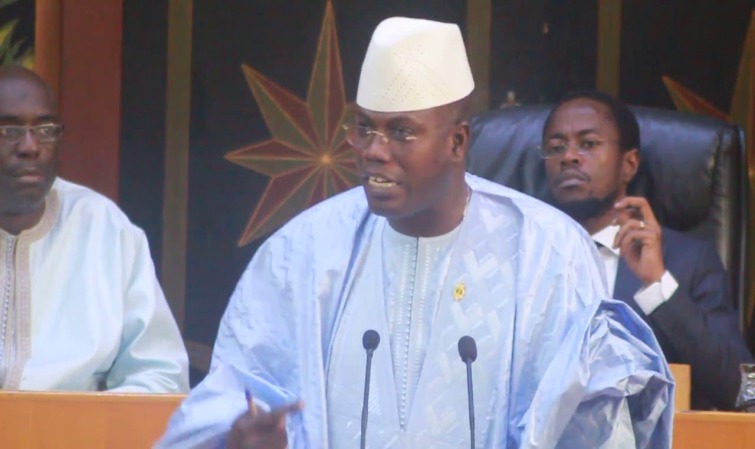

Dr Abdourahmane SARR

Président CEFDEL

Moom Sa Bopp Mënël Sa Bopp